Dólar o plazo fijo: qué conviene hacer en 2024. Esta duda se repite desde siempre entre las personas que pueden tener algún ahorro y lo quieren resguardar de las crisis económicas, de la devaluación o de cualquier otra cosa que minuto a minuto golpea el poder de compra de nuestros ahorros.

Desde que me dedico a esto que me hacen la misma pregunta. Ahora, voy a responder qué conviene: dólar o plazo fijo. Alerta de spoiler: la solución es fácil, pero se pueden sorprender con la respuesta. Se las anticipo: en algunos momentos puede convenir el dólar y en otros, el plazo fijo. Pero si están pensando en tener un ahorro y resguardarlo de forma muy cuidadosa, la alternativa es el plazo fijo en dólares. Ya tienen la respuesta. Quizás, ahora les interesa saber por qué.

Vayamos un poco más despacio. Primero, tengamos en cuenta algunos números muy fáciles para entender cómo manejar tu dinero.

¿Cuánto da un plazo fijo de 10.000 pesos?

En la Argentina, un plazo fijo de $10.000 genera estas ganancias desde marzo de 2024:

- Da $904,11 a 30 días, con lo que sumás 10.904,11

- Da $1.808,22 a 60 días, con lo que suma 12.808,22

- Da $2.712,33 a 90 días, y te llevás $12.712,33.

En un año, paga $11.000, con lo que te llevarías $21.100. Esta es la forma más sencilla de multiplicar el dinero, un método que vale la pena que conozcas con más profundidad.

Claro que en términos técnicos, en Argentina, estarían perdiendo plata, porque te estarían pagando un interés del 110% cuando la inflación será en el año mucho más alta.

Hay un simulador de plazo fijo del Banco Nación que les puede resultar muy útil, pero también está el simulador de plazo fijo del Banco Nación, del Banco Provincia, del Santander, el HSBC y del ICBC, entre otros.

¿Qué es más conveniente, plazo fijo tradicional o UVA?

¿Cuál es el mejor tipo de plazo fijo? Es otra pregunta frecuente. En la Argentina, hay una opción que puede ser superadora del plazo fijo tradicional porque soluciona algunos de sus problemas. Es el plazo fijo UVA.

¿Qué es el plazo fijo UVA? Es una inversión que está ligada a la inflación, con un retraso de 45 días. Dicho de otra manera, te paga la inflación más un 1%. Es decir, reduce las chances de perder contra la desvalorización de los pesos. Si alguien va a hacer un plazo fijo en la Argentina en 2024, esta es una muy buena opción.

Hay que tener en cuenta algunas cosas con los plazos fijos UVA. En primer lugar, para aprovechar toda la “ganancia” que te pueden dar, ese 1% adicional, hay que dejarlo al menos 90, días, es decir, tres meses.

De manera que la decisión final está en tus manos. Si estás dispuesto a comprometerte a dejar la plata en el banco por ese lapso, adelante. Pero hay que saber que tres meses en la Argentina pueden ser una eternidad. Es decir, quizás no te guste ver que tus pesos están encerrados en un momento en que se están devaluando.

La otra particularidad es que desde la llegada de Javier Milei al poder, los plazos fijos UVA son una opción muy conveniente, en principio, para los ahorristas, pero no para los bancos. Por eso, no los ofrecen y los esconden.

Cuándo conviene comprar dólar

El dólar conviene siempre que haya una devaluación y uno ya haya comprado los dólares con anterioridad. Es decir, si compré un dólar a $151 en septiembre de 2022, lo conservé, y en diciembre de 2022 hay una devaluación del 50%, voy a poder vender ese dólar, si tengo ganas, a $226,5. Es decir, se le sacaría una enorme diferencia en pesos, si bien en dólares seguiríamos teniendo lo mismo.

Cómo sea, una devaluación beneficia al ahorro en dólares, porque los puedo vender y pagar más cosas en pesos. Por ejemplo, la refacción de una casa, mercadería y hasta un auto. A la larga, el precio en pesos va a reflejar esa devaluación, pero no es inmediato.

El gran problema con el dólar es que nunca nadie sabe a ciencia cierta si va a haber una devaluación.

La particularidad con el dólar es que da mucha tranquilidad. Quizás no es el mejor negocio en un momento determinado, pero a la larga se sabe que un dólar es un dólar, mientras que un peso no se sabe nunca cuánto termina de valer.

Dato importante: en algunas ocasiones el plazo fijo resulta más conveniente que el dólar, por un tiempo determinado. Por ejemplo, cuando el Banco Central dispone tasas de interés muy altas y la moneda local no se devalúa tanto con respecto al dólar. Pero es muy difícil saberlo con anterioridad a que ocurra. Sigue siendo una apuesta del que decida dónde poner la plata.

O cuando el Gobierno decide mantener el dólar a un valor estable durante un período largo. Es lo que está pasando en la primera parte de 2024.

Plazo fijo o dólar: lo mejor de ambos mundos

Hay una alternativa para sacarle el mayor provecho posible a los plazos fijos y al dólar. Es una combinación de ambas: los plazos fijos en dólares. Es decir, una vez que alguien convirtió su moneda local a dólares, puede hacer fácilmente un plazo fijo en el banco.

Los plazos fijos en dólares suelen pagar una tasa de interés muchísimo menor a los plazos fijos en otras monedas, como el peso. Pero no hay que engañarse. Es una moneda más estable y cualquier ganancia por encima de la inversión inicial es una renta.

El dólar no tiene tantos problemas con la inflación, en general, salvo por lo que está ocurriendo desde la pandemia con la suba de precios en Estados Unidos. Sin embargo, es razonable pensar que esa dificultad se solucionará a mediano plazo.

En 2024, un plazo fijo en dólares en el Banco Nación paga una tasa efectiva de 0,50% a treinta días. De manera que quien invierta 1000 dólares a 30 días, podría llevarse al final del mes U$S 1.000,41. Son 41 centavos de dólar más. Muy poco, claro, pero más que lo que se tenía al principio y blindados contra posibles devaluaciones del peso.

Tener dólares y no hacer nada es lo mismo que tener la plata inmovilizada. Solo aumenta la cantidad de pesos que podemos tener en caso de una devaluación.

Hagamos ahora una cuenta más interesante. Un plazo fijo en dólares a 365 días -el máximo permitido- en 2024 en el Banco Nación, paga una tasa de 1,75%.

Si invierto un millón de dólares, al final del año, me voy a llevar U$S 1.017.500, es decir, 17.500 dólares más en comparación con lo que invertí. Es el equivalente a un auto de alta gama en la Argentina. Lo habrías obtenido «gratis», gracias a la multiplicación del dinero, y casi sin riesgo de devaluación.

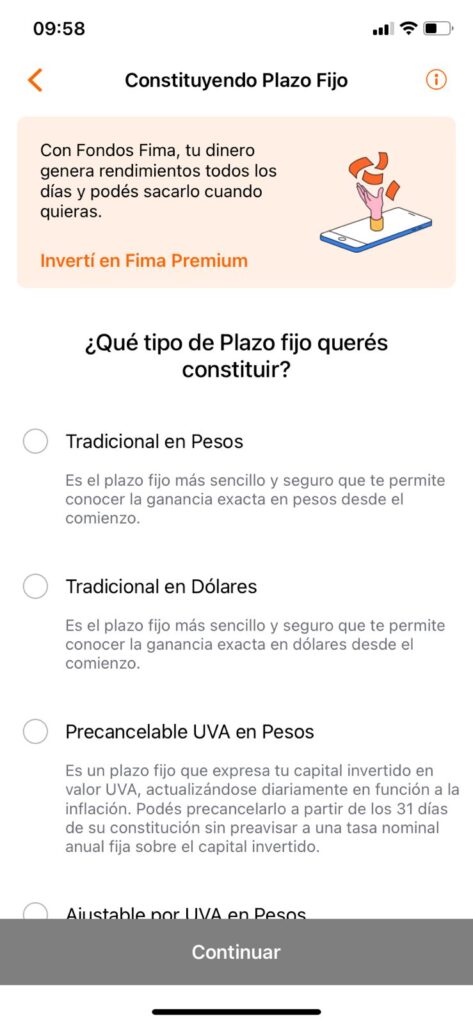

¿Cómo se hace un plazo fijo en dólares? Es realmente muy fácil. Hay que entrar a la App del banco e ir a la parte de inversiones. Allí suele aparecer una pantalla como el dibujo que está a continuación. Luego, hay que elegir la opción que quieras. Pueden sacar sus propios cálculos en la página del Banco Nación, que es el que funciona como referencia en Argentina.

¿Cómo invertir poco dinero y generar ganancias? El plazo fijo es la opción más fácil. Parece una alternativa conveniente. ¿Hay otras opciones de inversión que pueden ser más redituables? Sí, las hay, pero también es cierto que son mucho más riesgosas. Por eso, es una decisión personal de cada uno.

Por ejemplo, uno puede comprar y vender acciones de Apple o Coca Cola, o de YPF o de Petrobras, pero ahí está sujeto a la variación de la acción, que a su vez depende de muchos otros factores.

En septiembre de 2022, comprar bonos de la petrolera YPF en dólares pagaba un 18% anual. Es mucho. Pero claro, cuanto más alto es el premio, más riesgo hay.

Es momento de ir a las conclusiones.

Dólar o plazo fijo: conclusiones

- Tanto comprar dólares como invertir en plazo fijo son buenas opciones en comparación con no hacer nada. No hay nada menos conveniente que tener un ahorro y dejarlo paralizado. La plata debajo del colchón no genera dinero. Más aún: en algunos casos, puede incluso resultar inseguro.

- El plazo fijo tradicional es una buena opción para quien no se anima a invertir, no le gusta y no quiere aprender. Es algo muy sencillo y muy familiar. Sin embargo, en la mayoría de los casos, implica resignar algo del dinero inicial (mejor dicho, del poder de compra del dinero, porque en la práctica siempre vas a tener más billetes), en especial en países como la Argentina, donde tienen tasas negativas. Pero, es la primera alternativa para sacar la plata debajo del colchón.

La solución para quienes empiezan a invertir

- El plazo fijo UVA, que se ajusta por inflación, es en 2024 en la Argentina la alternativa siguiente al plazo fijo tradicional. Casi que asegura salir hecho contra la inflación, y es tan sencillo de hacer como el tradicional. La particularidad es que para obtener los beneficios de esta inversión, se necesita dejar la plata al menos 90 días (tres meses) en el banco.

- Comprar dólares es una alternativa mejor que dejar la plata en pesos debajo del colchón. El dólar, o el euro, dan mucha más seguridad que todas las monedas de los países latinoamericanos, como las de la Argentina, Chile, Brasil o Uruguay, por ejemplo. Sin embargo, tener dólares y no hacer nada es lo mismo que tener la plata inmovilizada. Es más seguro, pero no genera ganancias. Sólo aumenta la cantidad de pesos que podemos tener en caso de una devaluación.

- Plazo fijo en dólares. Esta alternativa contempla lo mejor de ambos mundos. Una vez que tenemos los dólares, estamos seguros. Entonces, los ponemos a trabajar en el banco para generar un interés. Las tasas son muchísimo más bajas que en el caso de los pesos, pero hay que tener en cuenta algo fundamental: si mañana tengo más plata que la que puse, gané. Después vemos cuánto, pero ganar no es lo mismo que empatar o perder.

- Hay alternativas de inversión mucho más rentables. Es cierto. También es cierto, y en esto todos deberíamos estar advertidos, que son más riesgosas. El plazo fijo es una opción muy interesante para adultos y jóvenes.

Conceptos para entender más

Qué es un plazo fijo

¿Qué es un plazo fijo? Lo vamos a contestar para que lo entiendan todos. Vos ponés plata en el banco -se la prestás al banco- y el banco te paga al cabo de un tiempo por esa plata que le prestaste. Eso es tu ganancia. Es fundamental entender esto. ¿Qué te paga el banco? Un interés, que puede ser del 1%, o el 1000%, o de lo que sea. Recordemos que no hay límites para la cantidad de plazos fijos que puede tener una persona.

La otra particularidad es que tiene un tiempo determinado. Vos dejás la plata en el banco durante un mes, dos meses, tres meses. No la podés sacar, en general, antes del tiempo que dijiste que la ibas a tener en el banco. A mayor tiempo, más interés. Es decir, más te paga el banco.

Tenemos que retener, entonces, los dos conceptos anteriores: el banco te paga por prestarle plata y vos tenés que prestar la plata por determinado tiempo.

No es chiste: ¿qué es un dólar?

Mucho más fácil es responder qué es un dólar. Un dólar es un dólar. Entonces, ¿por qué comparamos algo que siempre va a ser una cosa en nuestro bolsillo, en nuestra caja de ahorro o en nuestra billetera (un dólar) con algo que te va a pagar, como el plazo fijo con interés?

Es fácil. En la mayoría de los países latinoamericanos, pero también en otros lugares, las monedas se devalúan. Es decir, tienden a valer menos al momento de comprar algo. Eso pasa mucho menos con el dólar y el euro, que son las dos monedas más fuertes del mundo.

Un ejemplo: el último día hábil de diciembre de 2019, el primer mes de gobierno de Alberto Fernández, el dólar oficial para la venta estaba 62,98 pesos, mientras que el 20 de septiembre de 2022, comprar el mismo dólar salía $151,244. Es decir, en casi tres años, comprar el mismo dólar te salía 140% más. Esto es muchísimo.

Dicho de otra manera, la persona que compró dólares en diciembre de 2019 y quisiera venderlos en 2022, obtendría muchos más pesos. Sin embargo, la persona que se quedó con los pesos en 2019 y quisiera comprar dólares en 2022, tendría que juntar muchos más pesos.

Esto, que parece muy sencillo, es la gran explicación sobre por qué la gente en la Argentina y en el mundo elige ahorrar en dólares o, eventualmente, en euros.

Veamos ahora qué conviene, dólar o plazo fijo. Pensarán que el dólar, pero tenemos que tener en cuenta antes otras cosas.

La peor alternativa con la plata

En primer término, el plazo fijo es una buena opción para el que no sabe nada de inversiones, no le gusta ni tiene ganas de informarse. La peor alternativa siempre es dejar la plata quieta. Así, un mal plazo fijo es mejor que dejar la plata quieta, en pesos.

Un plazo fijo es conveniente cuando el banco te paga más que la inflación. Veamos. Si la inflación en 2022 en la Argentina fue de 56,4% hasta agosto, tu plazo fijo debería pagarte más que eso.

Por ejemplo, si pusiste $100.000 el último día de diciembre, tendrías que tener a fines de agosto no menos de $156.400 para estar hecho. Vas a ver que tenés muchos más billetes, más abultada la cuenta bancaria, pero en realidad, la plata vale lo mismo, en el sentido de que te permite, teóricamente, comprar la misma cantidad de bienes o pagar la misma cantidad de servicios que en enero.

Veamos otro ejemplo. Pusiste $100.000, pero hasta agosto sumaste, entre capital e intereses, $140.000. La primera conclusión: perdiste plata, porque cuando vayas a comprar te va a alcanzar para menos que en enero. Es verdad. Pero miremos el lado positivo: qué hubiese pasado, si la misma plata la hubieses dejado en el cajón, olvidada. Tendrías $100.000. Esto es clave: el plazo fijo no es una buena inversión en muchas ocasiones, pero es mejor que no hacer nada.

Me gusta la nota. En mi opinión prefiero el dolar ya que pienso a largo plazo. Pero si quisiera arriesgar un poco no estaría mal el plazo fijo ya que es año electoral y no creo que lo dejen subir mucho al dolar. Pero bueno estamos en Argentina